-

卢锋:2016 把“通缩”这个幽灵看个透(上)

关键字: 中国经济通缩通胀CPIPPI经济周期国际案例之二:世纪初美联储弄巧成拙

美国主流通缩理论就其直接政策实践含义而言,在世纪之交主要表现为解读日本经济并为政策建议提供理论依据。然而随着经济形势快速演变,通缩理论不久就开始对美国货币与宏观政策产生重要影响:新世纪初年先有高调预警美国经济面临通货紧缩风险观点,随后美联储实施超常刺激政策试图先发制人防范通缩。

然而始料未及的是,一段时期负利率刺激客观上成为房地产与次贷次债泡沫的宏观政策诱因,对通缩理论提供了一个具有颠覆性含义的政策实践案例:政策设计逻辑是通过超强刺激预防通缩,然而实践经验显示过度刺激也会诱致资产泡沫,泡沫破灭后真会造成政策设计试图预防的恶性通缩,最终出现“恶性通缩预期自我实现”的悖论性现象。

21世纪初美国互联网泡沫破灭后,美联储十多次降息刺激经济走出衰退,然而经济复苏两方面表现在美国决策层看来很不满意。一是经济增速没有很快地提升到早年繁荣水平,二是一般物价没有像早年衰退期过去后较快回升从而承接下一个景气周期。就业形势也不好,评论人士提出“没有就业的复苏”的质疑。面对消费物价增速不高形势,美国学界与决策层担忧经济运行落入通缩陷阱,最终决定加大货币刺激药方剂量。

通缩紧缩忧思兴起是21世纪初美国等国学界、媒体以至决策层宏观经济思维的一个潮流性变化。我和张杰平博士专门搜集梳理了这方面资料,有关细节情况耐人寻味。虽然当时美国消费物价指数仍处于2%上下大体正常水平,然而美国英国主流财经媒体世纪初先后发表重头文章,强调世界经济最大风险已从早先通胀转变为通缩,认为美国与欧盟经济都面临现实通缩风险。

后来美国学界与美联储、IMF等权威机构跟进讨论通缩风险,很快形成与主流通缩理论逻辑一致的某种共识性观点,认为在物价增速显示通缩前景时就应采取预防通缩措施。这意味着货币政策思路与传统泰勒规则分道扬镳,因为泰勒规则强调货币政策应紧盯并控制现实通胀。

克鲁格曼教授上世纪末针对日本经济衰退和东南亚金融危机出版《萧条经济学的回顾》一书,并发表分析通货紧缩与流动性陷阱的长篇论文,是西方主流经济学家倡导通缩思潮的重要文献之一。不过后来就任美联储主席的伯南克教授对通缩思潮兴起,尤其是是把这一思潮转变为现实决策发挥了特殊作用。

伯南克教授2002年被任命为美联储理事,他2002年底在美国全国经济学家俱乐部发表了一次重要讲演,题目是确保不要让通缩悲剧重演。要旨是认为通缩几乎都是总需求萎缩带来的,通缩会通过自我强化效应导向经济大萧条灾难,因而决策层不应等到通缩变成现实后才实施刺激政策以应对通缩,而应先发制人实施超常刺激政策以避免通缩。

这次演讲明确告诉听众,即便在传统宏观经济学认为面临流动性陷阱货币政策无效场合,货币当局仍能采用全新政策工具如量化宽松来应对通缩。由于他引用了“用直升飞机撒钱”一定能人为制造通胀的名言,因而后来得到“本-直升机”绰号。当然,伯南克所谓“撒钱”并非真得建议从飞机上撒钞票,而是说只要美联储愿意通过购买各类资产扩大其资产负债表,就能利用国家信誉向经济强行注入货币,并实现其货币扩张政策目标。

上面提到,作为当代金融加速器模型主要提出者,伯南克教授在推动当代通缩思潮复活方面发挥独特作用。他既是美联储理事,同时又在学界具有权威专家地位,因而他的演讲马上引发高度关注与显著反响,增强了对美联储将实施激进宽松货币政策预期。他与克鲁格曼教授观点相互援引支持,使得通缩分析范式成为货币和宏观政策取向的主流学理依据。2003年IMF发表两篇专题研究报告,基本上是呼应克鲁格曼和伯南克等人观点,甚至接受了新形势下“不负责任”货币政策就是最负责任货币政策的尖锐表述。

当时美联储掌门人是格林斯潘先生。格林斯潘早年坚信货币学派观点,甚至写过捍卫金本位文章,经济哲学上本是比较保守取向的。然而当时他担任美联储主席已有十多年,面对变化的环境行事方针也会逐步改变。当时社会舆论、学界权威、美联储同事以至于IMF专家,大都认为货币政策应当更加激进宽松以求先发制人遏制通缩,格林斯潘先生虽然老道,最初对这些新颖观点或许也将信将疑,最后也接受了通缩分析并决定采取行动。在他主持下美联储2002-2003年实施两次异乎寻常的降息。

第一次是2002年底把1.75%基准利率降到1.25%,下调了0.5个百分点。降息时美国CPI增速接近2%,高于降息前政策基准利率,美联储在实际负利率环境下进一步降低政策利率,与传统泰勒规则政策取向分道扬镳。但是担忧通缩的政策诉求仍在发力,2003年上半年美联储货币政策例会持续评估是否需要进一步降息,最后依据美联储内部经济模型对通缩风险增加的模拟分析结果,于2003年6月份在消费物价增速比政策利率高出近两个百分点背景下。

第二次降息把基准利率进一步降到1%这个60年代以后美国前所未有的低位利率,这个超低利率维持一年多,直到消费物价增速上升到3.27%时才回调到1.25%。然而超宽货币政策加上市场“金融创新”与缺乏监管,已经埋下房地产次贷泡沫的种子,美联储2005-06年多次提升利率,最终刺破泡沫并引爆危机。

回顾分析这段历史,美国官方观点认为美联储货币政策与资产泡沫及后续危机无关。伯南克教授和格林斯潘先生后来在多个场合作证和演讲,都认为当时激进宽松货币政策并没有错。不过也有不少美国学界和市场人士持有不同观点,认为当时激进宽松货币政策对后来资产泡沫与危机难辞其咎。

理性回顾这段历史,一个基本事实是美国发生了70年代以后最严重负利率,货币政策从泰勒规则等评价标准看显然过度宽松了。我与刘鎏2008年写过一篇题为“格林斯潘做错什么?”研究论文,对美国长期房地产投资、房价、实际利率数据进行分析,发现美联储货币政策应与后来房地产泡沫存在显著关联。

下面几幅图形说明为什么货币政策跟次贷危机有关系。房价跟房屋建造供给具有正向关系,即房价较高房屋投资供给就会上升。房价跟实际利率有显著反向关系,即实际利率较低时房价较高。过度宽松货币政策通过负利率刺激房价与房屋供给,为房地产泡沫推波助澜。我们经过这些年国内局部地区房地产过度扩张经验不难理解上述机制关系。

负利率时代大家倾向于投资房地产套利并推动房价上涨,房价上涨刺激更多房地产投资与供给,这时直接针对房价的调控如扬汤止沸难以根治房价过度上涨。由货币过度扩张与负利率激励下形成的投机性房屋需求不是长期可持续的真实需求,炒作资产游戏一段时期持续并使参与各方获得利益,然而最终会因为泡沫破裂戛然而止。

当然,美国次贷危机和金融危机作为重大历史现象,一定有多方面复杂原因促成这一“完美风暴”得以发生。美国金融过度“创新”与缺乏监管显然是关键原因,全球化新环境下储蓄激增对主要国际货币国带来压力也是可以分析的外部背景条件,然而过度宽松货币政策诱致房地产和其它资产出现泡沫也应是不可或缺的必要条件之一。

从这个角度看,美国世纪初货币政策实践对主流通缩理论其实提出了一个颠覆性的挑战案例。为什么这么说?因为你本来是担心未来可能发生通缩导致萧条而采用超常刺激政策先发制人,然而刺激政策通过上述逻辑和现实链条助推形成资产泡沫,并在泡沫破灭后通过资产负债表危机真得导致恶性通缩自我实现。这是一种预期自我实现:为防范特定状态采取的超常措施,反而助推你试图想要规避的那种状态更可能出现。

国际案例之三:近年超常刺激收效不佳

到了第三个阶段即金融危机后,主要发达国家普遍实施零利率与量化宽松(QE)政策,如美联储实施了三次QE,其他发达国家也竞相QE,包括日本政府也显著改变早先在货币刺激方面相对克制保留态度,步美国后尘实施以加大货币刺激政策力度为重要内容的“安倍经济学”。于是我们看到在后危机时期,主要发达国家货币政策出现“没有最宽松,只有更宽松”的竞相宽松奇观。

美欧日经济困境有某些共同属性,然而各自基本面与困境根源仍有实质性差别。例如欧盟经济问题与欧元体制内在局限有关,这使得欧盟困境具有鲜明特点,对此这里不展开讨论。就美国而言,或许了解超级宽松政策有副作用然然而而仍多年长期实施,其背后可能有多重考量。

第一,依据通缩恐惧论逻辑,仍然需要通过强行刺激避免通缩风险。第二,借助货币刺激提振资产价格,再通过财富效应支持经济复苏增长。第三,作为最大债务国美国政府欠债种类多盘子大,特别是外债总规模冠绝全球,放手刺激制造通胀有利于减轻债务负担。基于上述观察,固守超宽货币刺激方针可以说是美国的支配策略。

然而,美国能否通过超常刺激政策实现其政策设计?回答是收效不佳。2010年初我与陈建奇博士等人写了一篇分析美国经济形势与前景的研究论文,虽然当时美国经济复苏势头看起来挺强劲,我们基本美国经济在未来较长时期会面临“复苏不易、景气难再”局面。

首先应肯定美国经济在发达经济体中基本面最好,同时应重视美国经济体制机制优势并有较强调整能力,然而在一批新兴经济体快速追赶的开放环境下美国经济长期增长前景难以使人乐观。我们认为美国经济能维持复苏,然而复苏相对弱势,很难回到早先景气增长状态。那篇论文估计美国经济未来长期增速会降到2%-2.5%,从此后至今六年情况看,美国经济确实表现出趋势性疲软,经济增速低于我们当时估计水平。

美国经济学界近年也不乏对美国经济长期走势比较看空观点。2011年斯坦福大学霍尔(Robert Hall)教授与乔治 梅森大学柯文教授(Tyler Cowen)分别发表题为“长期疲软(The Long Slump)”与“(大停滞(The Great Stagnation)”论文,从不同角度分析美国经济前景不容乐观。

2012年西北大学戈登教授(Robert Gordon)发表题为“增长是否终结?(Is economic growth over)”论文,分析美国经济长期增长面临的深层限制。2014年底,美国哈佛大学前校长萨默斯(Larry Summers)教授发表论文,分析美国经济可能正面临所谓“长期停滞(secular stagnation)”挑战。

萨默斯不同于其他看空观点较多从长期经济增长因素变化入手分析,比如说从考察技术进步速度或人力资本提升能力降低等方面讨论美国经济前景不佳,他主要从开放宏观经济分析视角,结合美国危机前后宏观经济运行特征表现分析得出结论,对美国经济困境分析有独到之处。

萨默斯的大概意思说:你看,危机前我们货币与宏观政策宽松到足以导致严重资产泡沫地步,然而2002-2007年经济增长率其实只有2个多百分点;危机后更是把货币刺激手段运用到可能派生金融风险地步,然而过去几年经济增速仅勉强达到2个百分点上下,可见问题很大。换言之,一位运动员服用好多兴奋剂才跑出不尽如人意的成绩,一旦停止用药回到正常状态增长状态会怎样呢?萨默斯担任过克林顿时期财政部长和和奥巴马总统的国家经济委员会主席等要职,在政学两界都很受尊敬,以他这样身份学者高调提出“长期停滞”判断尤其发人深省。

我们上述论文以全球化格局演变特别是新兴经济体崛起为背景,从新时代条件下美国这样处于全球产业技术前沿国家缺少“开放环境下可盈利自生投资机会”角度,分析美国经济纠结的深层根源。讨论这方面问题超出本文的内容范围。

与今天通缩主题相联系的观察结果是,超常刺激措施实际上未能改变美国长期潜在增速趋势性下降局面,可见试图通过超常货币刺激这类本质属于短期的经济政策手段,来解决一国经济深层结构或与发展阶段相联系的问题,不仅难以达到预期政策效果而且可能带来显著副作用。利率参数长期扭曲如同一个人持续处于心率不正常状态,会对经济系统运行带来始料未及的负面影响。

美国经济政策仍骑虎难下:退出零利率担心经济增长进一步失速甚至再次陷入深度衰退,维持零利率可能进一步鼓励新一轮资产泡沫并在未来泡沫破灭时再次面临危机冲击。伯南克也讲过,他实施的超强刺激过去没人试过,有什么后果无法事先准确预知。

从质疑通缩恐惧论分析范式视角观察,美国经济无论是在退出零利率后经济失速,还是继续维持超强刺激再次面临资产泡沫及潜在危机困扰,都是合乎逻辑的演变可能。当然,美国经济如能比较强劲复苏有利于中国经济在调整期实现稳增长目标,另外美国经济也确实有比较优势与较好调整能力,然而应认识到超常刺激政策并未有效解决美国经济深层结构问题,美国经济目前实际处于欲罢不能与倍感纠结状态。

-

本文仅代表作者个人观点。

- 请支持独立网站,转发请注明本文链接:

- 责任编辑:苏堤

-

美元主导地位遭削弱,“人民币必须抓住机会” 评论 42

美元主导地位遭削弱,“人民币必须抓住机会” 评论 42 前十占九!“中国机构正在主导全球芯片研究” 评论 117

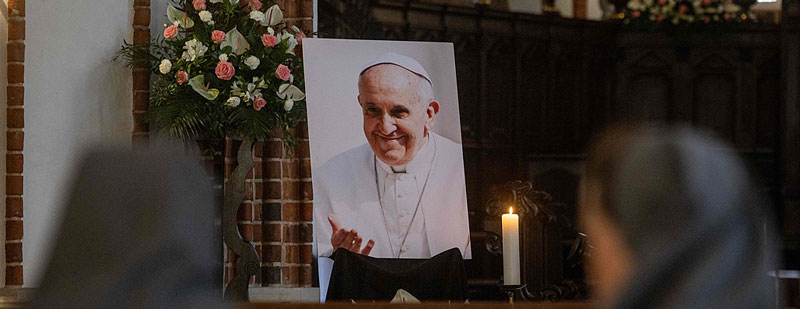

前十占九!“中国机构正在主导全球芯片研究” 评论 117 罗马教皇方济各去世,曾呼吁“不要害怕中国崛起” 评论 113

罗马教皇方济各去世,曾呼吁“不要害怕中国崛起” 评论 113 “原来,中国早就有预判” 评论 248

“原来,中国早就有预判” 评论 248 “MAGA巨星”唱反调,阿根廷业界:中国制造真香 评论 210最新闻 Hot

“MAGA巨星”唱反调,阿根廷业界:中国制造真香 评论 210最新闻 Hot-

美元主导地位遭削弱,“人民币必须抓住机会”

-

前十占九!“中国机构正在主导全球芯片研究”

-

“美国自毁前程,中国肯定乐坏了”

-

男子早高峰爬上猎德大桥顶部,广州交警回应

-

特朗普再次抨击鲍威尔:美国几乎没有通胀,他总是降息太迟

-

“内鬼”李刚,被逮捕

-

“特朗普的‘焦土政策’,将损害苹果和英伟达”

-

为避免被拆分,谷歌拿中国说事

-

特朗普力挺!赫格塞思在白宫表态

-

印度对中国出手,钢铁征12%关税

-

普京:愿与乌克兰直接谈

-

罗马教皇方济各去世,曾呼吁“不要害怕中国崛起”

-

美一客机在机场发动机起火,机上300人被迫撤离

-

特朗普借关税“忽悠”日韩投资阿拉斯加巨型能源项目

-

“特朗普这是在邀请中国抢走我们的科学家,太可怕了”

-

白宫:特朗普力挺赫格塞思

-

Copyright © 2014-2024 观察者 All rights reserved。

沪ICP备10213822号-2 互联网新闻信息服务许可证:31220170001

网登网视备(沪)02020000041-1号 互联网宗教信息服务许可证:沪(2024)0000009

广播电视节目制作经营许可证:(沪)字第03952号

增值电信业务经营许可证:沪B2-20210968 违法及不良信息举报电话:021-62376571

![]() 沪公网安备 31010502000027号

沪公网安备 31010502000027号

![]() 中国互联网举报中心

中国互联网举报中心

上海市互联网违法与不良信息举报中心

上海市互联网违法与不良信息举报中心

观察员

观察员